7 Dinge, die man als US Staatsbürger in Deutschland über Steuern in den USA wissen muss

Amerika ist weltweit das einzige entwickelte Land, dessen Staatsbürger, egal wo sie wohnen und arbeiten, der Einkommenssteuerpflicht unterliegen. Hier 7 wichtige Dinge, die man über die Steuern USA wissen muss.

1. Wie ist das Steuern USA Gesetz zustande gekommen?

Die weltweite amerikanische Steuerpflicht besteht bereits seit ungefähr 1860. Während des amerikanischen Bürgerkrieges versuchten viele Menschen, ihrer Dienstpflicht durch eine Flucht ins Ausland zu entgehen. Um diese Landesflüchtigen zu entmutigen und zu bestrafen, wurde ein Gesetz angenommen, das auch Amerikaner im Ausland zur Steuerzahlung verpflichtete.

Nach Ende des Krieges blieb das Gesetz bestehen mit der Begründung, dass die Ehre und die Vorteile, die der Besitz eines amerikanischen Passes bietet, ihren Preis wert seien. Dieses Gesetz besteht also seit mehr als 150 Jahren. Das ist vielen Menschen nicht bekannt (oder es wird einfach nicht beachtet).

2. Wie steht es mit Steuern USA Deutschland?

Wie genau unterscheidet sich das amerikanische Steuerwesen von unserem deutschen Steuersystem?

Das amerikanische Steuerrecht ist auf verschiedene Ebenen verteilt und mitunter sehr komplex. Bei detaillierten Fragen empfiehlt es sich, die professionelle Hilfe eines US-Steuerberaters hinzuzuziehen.

3. Wann bin ich eigentlich in den USA steuerpflichtig?

Amerika ist weltweit das einzige entwickelte Land, dessen Staatsbürger, egal wo sie wohnen und arbeiten, der Einkommenssteuerpflicht unterliegen. (mit oder ohne US Reisepass, Greencard Inhaber, Sonstige)

Die Steuern betreffend wird unterschieden zwischen:

- Residents , d.h. in den USA wohnende Personen

- Non Residents , d.h. im Ausland wohnende Personen. Dazu zählen jene, die sich weniger als 183 Tage binnen der letzten drei Jahre innerhalb der USA aufgehalten haben.

Sogenannte resident-aliens (Green Card-Inhaber mit unbefristeter Aufenthaltsgenehmigung) werden steuerlich wie US Staatsangehörige behandelt, das heißt sie müssen ihr weltweites Einkommen in den USA versteuern.

GreenCard Inhaber, die noch in Deutschland ansässig sind, müssen aufgrund der Anrechenbarkeit der deutschen Steuern meist keine oder fast keine US Steuern zahlen. Dies befreit allerdings nicht von der Pflicht, eine Steuererklärung in den USA abzugeben.

Sogenannte non-resident-aliens (befristete Aufenthaltsgenehmigung oder nicht in den USA ansässig) müssen nur das im Steuerjahr in den USA erzielte und das durch Handel mit den USA erzielte Einkommen versteuern.

Amerikanische Staatsbürger, die bereits im Ausland Einkommenssteuern gezahlt haben, können sich diese mitunter auf die US-Einkommenssteuer anrechnen lassen.

Weitere Informationen zur US-Steuerschuld für alle im Ausland lebenden amerikanischen Staatsbürger finden Sie in unserem Knowledge Center.

4. Fatca und Steuern USA

FATCA und Steuern USA? FATCA steht für “Foreign Account Tax Compliance Act” und ist ein US-Gesetz zur Aufsicht von Steuerverpflichtungen ausländischer Bankkonten. FATCA wird eingeführt, um gegen Steuerhinterziehung von US-Bürgern im Ausland zu ermitteln.

Deutschland und die USA tauschen gegenseitig Daten über Finanzkonten aus. Dazu wurde das FATCA-Abkommen geschlossen. Das Bundeszentralamt für Steuern (BZSt) sendet die von deutschen Finanzinstituten gemeldeten Daten an die Bundessteuerbehörde der Vereinigten Staaten (IRS) und erhält die von US-amerikanischen Finanzinstituten gemeldeten Daten vom IRS.

Als US Person, US-Steuerpflichtiger, müssen Sie sich mit diesem Gesetz auseinandersetzen. Das Gesetz sieht unter anderem vor, dass Kunden deutscher Banken der Bank ihre Informationen über ein FATCA Formular zur Verfügung stellen müssen. Dieser Informationsaustausch über das FATCA Formular hat Konsequenzen für die amerikanischen Steuerzahler.

5. Steuerpflicht in den USA

Tatsächlich ist es in den Staaten so, dass Sie die Steuern selbst ermitteln müssen, während Sie die Steuererklärung ausfüllen. Dies übernimmt in den Staaten nicht wie in Deutschland das Finanzamt nach Einreichung der Dokumente, sondern wird im Wege der Selbstveranlagung erhoben.

Das Steuerrecht in den USA besteht auf mehreren verschiedenen Ebenen, wie der Bundesregierung, Einzelstaaten, Gemeinden und Bezirke. Daher kann es auch mal vorkommen, dass man parallel auf allen Ebenen die Steuererklärung abgeben muss, um eine Doppelbelastung zu vermeiden.

Gerade in der Anfangsphase sollten Sie sich hier die Hilfe von darauf spezialisierten Steuerprofis holen.

6. Welche Formulare brauche ich für die US Steuererklärung?

Zuständig für die Bearbeitung der Steuererklärung ist der IRS (Internal Revenue Service), welcher dem amerikanischen Finanzministerium unterstellt ist.

Dort erhalten Sie nicht nur die verschiedenen Formblätter für die Steuererklärung (wie das Formular 1040), sondern auch alle notwendigen Informationen zum amerikanischen Steuersystem und Erklärungen von Begriffen oder spezielle Steuerfragen.

Es ist ratsam, sich zunächst über das amerikanische Steuersystem zu informieren. Bitte kontaktieren Sie uns bei Fragen zu Steuern USA.

7. Lösung des Problems beim Thema Steuern USA?

Fast alle Personen, mit denen wir in Kontakt kommen und die zum ersten Mal von ihren Steuerpflichten hören, nehmen teil an der sogenannten ‘streamlined procedure’. Das ist ein Amnestieprogramm des IRS, wodurch Geldstrafen vermieden werden können. Dieses Programm läuft bereits seit einiger Zeit und kann noch jahrelang weiterlaufen … oder aber morgen durch den IRS beendet werden.

Americans Overseas hatte damals sehr viele Fragen erhalten und können uns vorstellen, dass das bei Ihnen auch der Fall ist. Viele unserer damaligen Fragen haben wir in unserem Wissenszentrum beantwortet, zum Beispiel: (wann bin ich steuerpflichtig, muss ich extra Steuern bezahlen, kann ich nicht einfach meinen Pass aufgeben, Brief von meiner Bank bekommen, usw.) Sie können uns jederzeit anrufen, um Ihre Fragen mit uns (oder eventuell einem US TAX Spezialisten) zu besprechen.

Americans Overseas hilft Ihnen bei Steuern in den USA

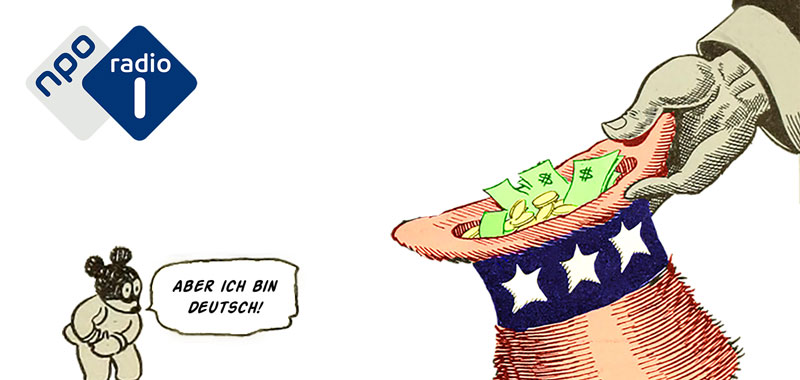

Wir, die Gründer von Americans Overseas, sind in den Niederlanden geboren. Wir sind durch unsere (amerikanischen) Mütter in den Besitz eines amerikanischen Passes gekommen.

Als wir rund 2013 zum ersten Mal von diesem Gesetz und der Steuerpflicht hörten, herrschte bei uns Unglaube (das kann doch nicht wahr sein). Auch Wut (wie kann man einfach so über uns bestimmen), Angst (bekomme ich jetzt eine Geldstrafe oder erwarten mich andere Probleme), und Panik (was muss ich jetzt tun).

Der amerikanischen Steuerverpflichtung kann man nicht entkommen. Es gab damals für uns keinerlei Informationen von Seiten der Behörden. Das amerikanische Konsulat verwies uns auf den IRS und der IRS war undurchdringlich.

Darum haben wir diese Initiative gestartet, um den Leuten, die sich in derselben Situation wie wir befinden, mit umfassenden Informationen zu helfen. Um keine unnötige Panik aufkommen zu lassen, um unverbindliche Hilfe in der Form eines Netzwerks von bezahlbaren Experten anzubieten. So sind wir auch Gesprächspartner der ‘Tweede Kamer’, des holländischen Bundestags, geworden.

Wir haben jedoch noch einen langen Weg vor uns, bevor sich tatsächlich etwas ändern wird – falls überhaupt. Es ist vielleicht eine Beruhigung für die Betroffenen, zu erfahren, dass 90% der Fälle, die wir in Bearbeitung nehmen, zu übersichtlichen Lösungen führen. Sie haben somit in den meisten Fällen auch keine Steuerzahlungen in Amerika zur Folge.

Haben Sie weitere Fragen über die Steuern USA, die Folgen von FATCA und CBT? Wenn das der Fall ist, kontaktieren Sie Americans Overseas.

Nehmen Sie jetzt für weitere Informationen Kontakt auf

Quelle Steuern USA : IRS